「『Oliveゴールド』って、本当にお得なの?」 「『三井住友カード ゴールド(NL)』と何が違うのか、いまいち分からない…」

そんな疑問をお持ちではないでしょうか。三井住友銀行が提供する「Olive」は、銀行口座、クレジット、デビット、ポイント払いを1枚のカードと1つのアプリに集約した、新しい金融サービスです。

その中でも「Oliveゴールド」は、使い方次第で年会費以上の価値を発揮する、まさにポイ活の主役になるカードです。

この記事を読めば、Oliveゴールドに関するあなたの疑問が解決します。

⚫︎Oliveゴールドが持つ本当のメリットと、注意すべきデメリット

⚫︎年会費を永年無料にするための条件と注意点

⚫︎よく比較される「三井住友カード ゴールド(NL)」との違い

⚫︎実際にNLゴールドから乗り換えた僕が感じているリアルな使用感

僕自身、サービス開始当初からOliveゴールドを愛用しており、三井住友カードゴールドNLも利用しています。両方のカードを実際に使ったからこそ分かる視点で、どこよりも分かりやすく、そして正直に解説していきます。

Oliveフレキシブルペイゴールドとは?

まずは「Oliveゴールド」がどのようなカードなのか、基本的な情報から押さえていきましょう。

そもそも「Olive(オリーブ)」とは?3つの機能を持つカード

「Olive」とは、三井住友銀行が提供する新しい金融サービスの総称です。「Oliveアカウント」を開設すると、「Oliveフレキシブルペイ」というカードが発行されます。

このカード最大の特徴は、1枚で「クレジットモード」「デビットモード」「ポイント払いモード」の3つの支払い機能を使い分けられることです。

| 支払いモード | 特徴 |

| クレジットモード | 通常のクレジットカード機能。Oliveゴールドの特典を最大限に活かせます。 |

| デビットモード | 銀行口座から即時に引き落とされる機能。使いすぎを防ぎたいときに便利です。 |

| ポイント払いモード | 貯まったVポイントを1ポイント=1円として支払いに使える機能です。 |

これらのモードは、三井住友銀行アプリでいつでも瞬時に切り替えられます。「今月は使いすぎたからデビットモードにしよう」「貯まったポイントで買い物をしよう」といった、柔軟な使い方が可能です。

Oliveゴールドの年会費と基本スペック

次に、Oliveゴールドの基本的なスペックを見てみましょう。

| 項目 | 内容 |

| 正式名称 | Oliveフレキシブルペイ ゴールド |

| 年会費 | 5,500円(税込) |

| 年会費永年無料の条件 | 年間100万円以上の利用で翌年以降、永年無料 |

| 国際ブランド | Visaのみ |

| ポイント還元率 | 0.5%〜最大20% ※対象のコンビニ・飲食店でスマホのタッチ決済利用時 |

| 主な特典 | 選べる特典、継続特典10,000ポイント、空港ラウンジサービスなど |

| 旅行傷害保険 | 最高2,000万円(利用付帯) |

| お買物安心保険 | 年間最大300万円 |

年会費は5,500円(税込)ですが、後述する「年間100万円利用」の条件を一度でも達成すれば、年会費が永年無料になるのが最大の魅力です。

一般・プラチナプリファードとの違いを比較

Oliveには「一般」「ゴールド」「プラチナプリファード」の3つのランクがあります。それぞれの違いを比べてみましょう。

| 項目 | 一般 | ゴールド | プラチナプリファード |

| 年会費 | 永年無料 | 5,500円(税込) | 33,000円(税込) |

| 年会費永年無料 | – | 年間100万円利用で達成 | – |

| 継続特典 | なし | 年間100万円利用で10,000pt | 年間100万円利用ごとに10,000pt(最大40,000pt) |

| SBI証券 クレカ積立 | 最大0.5% | 最大1.0% | 最大5.0% |

| 選べる特典 | 1つ | 1つ | 2つ |

| 空港ラウンジ | なし | あり | あり |

| 旅行傷害保険 | 最高2,000万円 | 最高2,000万円 | 最高5,000万円 |

一般ランクは年会費無料で持てますが、特典面では物足りません。一方でプラチナプリファードは特典が非常に豪華ですが、年会費が高額です。

その点、ゴールドは年会費と特典のバランスが最も優れたランクだと言えます。年間100万円以上利用する見込みがあるなら、ゴールド一択と言っても過言ではありません。

【実体験】Oliveゴールドの9つのメリット!

ここからは、僕が実際にOliveゴールドを愛用する中で感じている、具体的な9つのメリットを詳しく解説します。

メリット①:年間100万円の利用で年会費5,500円が永年無料に!

Oliveゴールド最大のメリットは、何と言ってもこれです。 通常5,500円(税込)の年会費が、一度でも年間100万円の利用を達成すると、翌年以降ずっと無料になります。

「年間100万円」と聞くとハードルが高く感じるかもしれませんが、家賃や光熱費、通信費といった固定費をカード払いに集約すれば、多くの方にとって十分に達成可能な金額です。この条件をクリアすれば、実質無料でゴールドカードの豊富な特典を受け続けられます。

メリット②:年間100万円の利用で10,000ポイントがもらえる

年会費が永年無料になるだけでなく、年間100万円を利用すると、10,000円相当のVポイントが毎年もらえます。

年会費永年無料を達成した後は、毎年100万円ピッタリ使うだけで10,000ポイントがもらえる計算です。つまり、実質的な還元率が1.5%(通常0.5%+特典1.0%)となり、これは高還元率カードとして知られる楽天カード(1.0%)をも上回る水準です。

メリット③:Vポイントアッププログラムで対象のコンビニ・飲食店で最大20%還元

Oliveゴールドのもう一つの目玉が、この「Vポイントアッププログラム」です。 対象のコンビニ・飲食店(※)でスマホのVisaのタッチ決済を使いましょう。そうすれば、通常の0.5%に加えて、さまざまな条件をクリアすることで最大20%という驚異的なポイント還元を受けられます。

(※)対象店舗:セイコーマート、セブン-イレブン、ポプラ、ミニストップ、ローソン、マクドナルド、モスバーガー、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司など

| 条件 | 還元率アップ |

| スマホのタッチ決済 | +6.5% |

| Oliveアカウントの選べる特典「Vポイントアッププログラム+1%」 | +1% |

| Oliveアカウント契約&アプリログイン | +1% |

| 住宅ローンの契約 | +1% |

| SBI証券(当月の投資信託買付1回以上など) | 最大+2% |

| 住友生命「Vitalityスマート for Vポイント」 | 最大+2% |

| SMBCモビットの利用 | 最大+1% |

| 外貨預金の利用 | 最大+2% |

| 家族ポイントへの登録 | 最大+5% |

全ての条件を達成するのは大変ですが、「スマホのタッチ決済(+6.5%)」と「Oliveアカウント関連の特典(+2%)」だけで合計9%になります。対象店舗をよく利用する方であれば、これだけでもザクザクポイントが貯まるのを実感できるはずです。

メリット④:お得な「選べる特典」

Oliveアカウントには、毎月自由に選べる「選べる特典」というサービスがあります。Oliveゴールドの場合、以下の4つの中から好きな特典を1つ選ぶことができます。

- 給与・年金受取特典(毎月200ポイント)

- コンビニATM手数料 無料(月1回)

- Vポイントアッププログラム(還元率+1%)

- ご利用特典(残高1万円以上で毎月100ポイント)

僕は給与・年金受取特典を選んでおり、年間で1,200ポイントを獲得しています。

メリット⑤:SBI証券のクレカ積立でVポイントが1.0%貯まる

もしあなたが資産形成に興味があるなら、これは見逃せないメリットです。 SBI証券の投資信託をOliveゴールドのクレジットモードで積み立てると、最大で積立額の1.0%のVポイントが貯まります。

新NISAのつみたて投資枠(月々最大10万円)を満額利用した場合、年間で12,000ポイントも貯まる計算です。銀行にお金を預けていてもほとんど増えない今、投資をしながら効率的にポイントも貯められるのは非常に大きな魅力です。

メリット⑥:国内・ハワイの主要空港ラウンジが無料で使える

ゴールドカードの象徴とも言えるのが、空港ラウンジサービスです。 Oliveゴールドを持っていれば、国内の主要空港とハワイのダニエル・K・イノウエ国際空港のラウンジが無料で利用できます。

旅行や出張の際、フライト前の慌ただしい時間をゆったりとした空間で過ごせるのは格別です。フリードリンクサービスやWi-Fiも完備されており、一度使うと手放せなくなります。

メリット⑦:最高2,000万円の旅行傷害保険(利用付帯)

Oliveゴールドには、海外・国内ともに最高2,000万円の旅行傷害保険が付帯しています。 「利用付帯」なので、旅行代金などをOliveゴールドで支払うことが条件ですが、万が一のときの安心感が違います。海外旅行では医療費が高額になるケースも多いため、保険が付いているのは心強いポイントです。

メリット⑧:年間300万円までのお買物安心保険

Oliveゴールドで購入した商品が、破損や盗難などの損害に遭った場合、購入日から200日間、年間最大300万円まで補償してくれます。 高価な買い物をするときも、この保険があれば安心です。 (※自己負担額が1事故あたり3,000円必要です)

メリット⑨:高級感あふれるスタイリッシュなカードデザイン

機能面だけでなく、カードデザインも魅力の一つです。 Oliveゴールドは、ゴールドとブラックを基調とした非常に高級感のあるデザイン。カード券面にはカード番号や氏名の記載がない「ナンバーレス」仕様で、見た目もスッキリとしており、セキュリティ面でも安心できます。会計時に取り出すたびに、少しだけ優越感に浸れる一枚です。

【要注意】契約前に知るべきOliveゴールドの5つのデメリット

メリットが多い一方で、契約前に必ず知っておくべきデメリットも存在します。申し込んでから後悔しないよう、しっかりと確認してください。

デメリット①:引き落とし口座は三井住友銀行の普通預金口座のみ

これがOliveゴールド最大の注意点です。 クレジットカード利用分の引き落とし口座は、三井住友銀行の口座に限定されます。他の銀行口座を設定することはできません。

現在、給与振込などで他の銀行をメインバンクとして利用している方にとっては、新しく口座を開設し、お金を管理する手間が増えます。この点が問題ないかどうかが、Oliveゴールドを選ぶ大きな分かれ道です。

デメリット②:国際ブランドはVisaしか選べない

Oliveフレキシブルペイで選択できる国際ブランドはVisaのみです。Mastercard®は選べません。 Visaは世界シェアNo.1のブランドなので、国内外で使えずに困る場面はほとんどありませんが、Mastercard独自の特典を利用したい方にとってはデメリットとなります。

デメリット③:ETCカードは発行できない

Oliveフレキシブルペイの追加カードとしてETCカードは発行できず、別途「三井住友ETCカード」を単体で申し込む必要があります(年会費550円、年1回以上の利用で無料)。 家族でポイントを合算したい、ETCカードもまとめて管理したいという方には不便に感じるかもしれません。

デメリット④:券面にカード番号の記載がない

メリットでも触れましたが、ナンバーレスデザインはデメリットにもなり得ます。 ネットショッピングなどでカード番号を入力する際、毎回アプリを立ち上げて確認する必要があります。

最初は少し手間に感じるかもしれませんが、これは慣れの問題です。一度サイトにカード情報を登録してしまえば、再入力の必要もなくなります。セキュリティの高さを考えれば、許容範囲のデメリットだと僕は考えています。

デメリット⑤:年間100万円を利用できないと旨味が少ない

Oliveゴールドの魅力は、「年会費永年無料」と「継続特典10,000ポイント」があってこそ最大限に発揮されます。 もし年間100万円の利用が見込めない場合、毎年5,500円の年会費を払い続けることになり、お得感は大きく低下します。ご自身の年間支出額を把握し、100万円利用を達成できるかどうかが、申し込む前の重要な判断基準です。

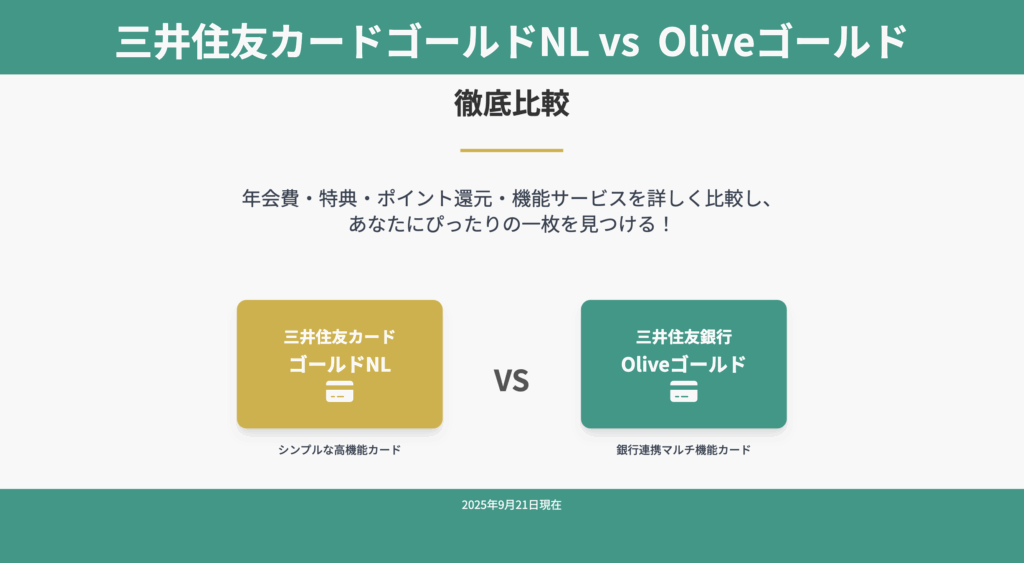

【徹底比較】Oliveゴールドと三井住友カード ゴールド(NL)どっちを選ぶべき?

Oliveゴールドを検討する方の多くが比べるのが、「三井住友カード ゴールド(NL)」でしょう。OliveゴールドとゴールドNLの両方を利用している僕が、両者の違いを明確に解説します。

機能・サービス・スペックの違いを一覧で比較

| 項目 | Oliveゴールド | 三井住友カード ゴールド(NL) |

| カード機能 | クレジット/デビット/ポイント | クレジットのみ |

| 引き落とし口座 | 三井住友銀行のみ | 制限なし |

| 国際ブランド | Visa | Visa / Mastercard® |

| 年会費 | 5,500円(税込) | 5,500円(税込) |

| 年会費永年無料 | 年間100万円利用 | 年間100万円利用 |

| 継続特典 | 年間100万円利用で10,000pt | 年間100万円利用で10,000pt |

| 選べる特典 | あり(1つ) | なし |

| Vポイントアッププログラム | Oliveアカウント特典の上乗せあり | Oliveアカウント特典の上乗せはなし |

| 家族カード | 発行可 | 発行可 |

| ETCカード | 別途申込(条件付き無料) | 発行可(条件付き無料) |

引き落とし口座や国際ブランドの自由度で選ぶなら「ゴールドNL」

両者の最も大きな違いは「引き落とし口座」です。 前述のとおり、Oliveゴールドは三井住友銀行一択ですが、ゴールドNLはどの銀行でも設定可能です。 「メインバンクを変えたくない」「口座管理の手間を増やしたくない」という方は、NLゴールドの方がストレスなく利用できるでしょう。

ポイント還元率を高めたい方は「Oliveゴールド」

ポイント還元率という観点ではOliveゴールドが断然有利です。Oliveは「選べる特典」やVポイントアッププログラムなど、SBI証券との連携でポイントが貯まりやすい仕組みが豊富に用意されています。

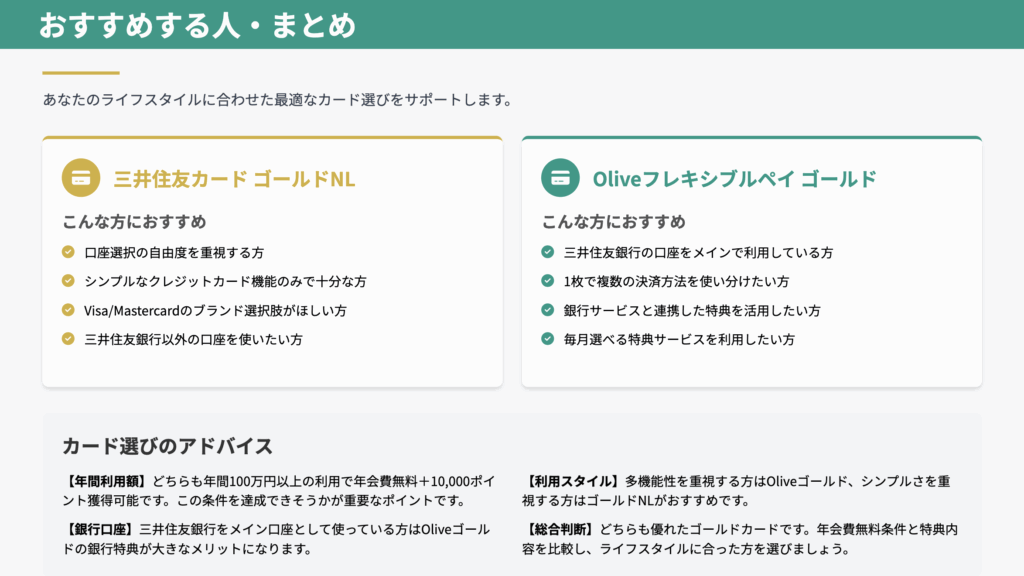

結局どっちがおすすめ?利用スタイル別の選び方

Oliveゴールドがおすすめな人

- 三井住友銀行の口座をメインで利用している方

- 1枚で複数の決済方法を使い分けたい方

- 銀行サービスと連携した特典を活用したい方

- 毎月選べる特典サービスを利用したい方

三井住友カードゴールドNLがおすすめな人

- 口座選択の自由度を重視する方

- シンプルなクレジットカード機能のみで十分な方

- Visa/Mastercardのブランド選択肢がほしい方

- 三井住友銀行以外の口座を使いたい方

Oliveゴールドと三井住友カードゴールドNLの違いについては、以下の記事で詳しく解説しているので、より詳細を知りたい方はこちらをご覧ください。

年会費永年無料の鍵!「年間100万円利用」の概要と注意点

Oliveゴールドを最大限に活用するための最重要ミッションが「年間100万円利用」、通称「100万円修行」です。ここではその概要と注意点を解説します。

達成のメリットと条件をおさらい

- メリット①: 翌年以降の年会費5,500円が永年無料になる。

- メリット②: 10,000Vポイントが毎年もらえる。

- 条件: 対象期間内(※)にクレジットモードで合計100万円以上利用すること。 (※対象期間はカードの加入月によって異なります)

これだけは注意!年間利用額の対象外となる主な支払い

100万円利用を目指す上で最も注意すべきなのが、「対象外」となる支払いです。これらを含めて計算してしまうと、達成できない可能性があるので注意しましょう。

- 三井住友カードが発行するプリペイドカードへのチャージ(例:Kyashなど)

- 交通系ICカードへのチャージ(例:モバイルSuica、モバイルPASMOなど)

- SBI証券でのクレジットカード積立額

- 国民年金保険料の支払い

- 年会費、各種手数料

特に、SBI証券のクレカ積立は対象外である点は見落としがちなので、しっかり覚えておきましょう。

利用状況の確認方法

あといくらで100万円を達成できるかは、「Vpassアプリ」から簡単に確認できます。 定期的に進捗をチェックして、計画的に利用していくのが達成への近道です。

※「100万円修行」の具体的な攻略法や、対象になる意外な支払い方法など、より詳しい情報については、別の記事で徹底的に解説しています。ぜひそちらも参考にしてください。

Oliveゴールドのリアルな評判・口コミを調査

実際にOliveゴールドを利用しているユーザーは、どのように感じているのでしょうか。SNSなどで見られるリアルな声を集めてみました。

Oliveゴールドに関する良い評判・口コミ

- 「100万円修行終わった!これで年会費永年無料は嬉しい。」

- 「コンビニでタッチ決済したら、思った以上にポイント貯まっててびっくりした。」

- 「SBI証券の積立ポイントが1.0%になるのが地味に大きい。何もしなくてもポイントが増える。」

- 「アプリ一つで全部管理できるのが便利。アプリのデザイン(UI)も分かりやすい。」

- 「カードのデザインがかっこいい。ナンバーレスなのも安心できる。」

やはり、年会費永年無料とポイント還元率の高さに満足している声が非常に多かったです。アプリの利便性やデザイン性を評価する声も目立ちました。

Oliveゴールドに関する悪い評判・口コミ

- 「引き落とし口座が三井住友銀行だけなのが、やっぱり不便。」

- 「ネットショッピングのたびにアプリでカード番号を確認するのが面倒。」

- 「100万円修行の対象外が多くて、気づかずに損しそうになった。」

デメリットとして挙げた口座縛りなどに不満を感じる声が見られました。また、100万円修行の条件を複雑に感じる方もいるようです。

結論!Oliveゴールドはこんな人におすすめ

これまでの情報を踏まえ、Oliveゴールドをおすすめする人・しない人の特徴をまとめました。

Oliveゴールドの利用をおすすめする人の特徴

- 年間のカード利用額が100万円を超える人

- 三井住友銀行をメインバンクにしても良い、または既にしている人

- SBI証券でクレカ積立をしている、または始めたい人

- 対象のコンビニや飲食店を頻繁に利用する人

- 銀行口座とカードを一つのアプリでスマートに管理したい人

これらの条件に複数当てはまるなら、Oliveゴールドはあなたにとって「最強の一枚」になる可能性が非常に高いです。

Oliveゴールドをおすすめしない人の特徴

- 年間のカード利用額が100万円に満たない人

- 引き落とし口座を三井住友銀行にしたくない人

- Mastercardブランドが必須な人

- カード番号の確認をアプリで行うのが面倒だと感じる人

これらに当てはまる場合は、無理にOliveゴールドを選ぶよりも、「三井住友カード ゴールド(NL)」や他のカードを検討した方が満足度は高いかもしれません。

Oliveゴールドの申し込み方法と審査について

最後に、Oliveゴールドの申し込み手順や審査について解説します。

3ステップで簡単!Oliveゴールドの申し込み手順

Oliveゴールドの申し込みは、三井住友銀行アプリから簡単に行えます。

- 三井住友銀行アプリをダウンロードし、必要事項を入力

- カードランクで「ゴールド」を選択して申し込み完了

- 本人確認書類をアップロード(スマホで完結)

既に三井住友銀行の口座を持っている場合は、さらにスムーズに手続きが進みます。

審査の難易度や時間は?

Oliveゴールドの申し込み条件は「満20歳以上で、ご本人に安定継続収入のある方」とされています。 ゴールドカードなので、一般カードに比べると審査のハードルは若干上がりますが、正社員や公務員などで安定した収入があれば、過度に心配する必要はないでしょう。 審査は最短で即日完了し、カードは申し込みから約1週間〜2週間程度で手元に届きます。

一般カードからゴールドへのアップグレード(ランク切替)方法

既にOliveの一般カードを持っている場合でも、アプリから簡単にゴールドへアップグレード(ランク切替)が可能です。 切替には審査がありますが、新規申し込みと同様の手順で手続きできます。

【まとめ】Oliveゴールドは年間100万円以上利用するなら持たないと損!

今回は、Oliveゴールドのメリット・デメリットから、NLゴールドとの違いまで、僕自身の体験談を交えながら徹底的に解説しました。

改めて結論をお伝えすると、Oliveゴールドは「年間100万円以上利用し、かつ三井住友銀行口座の利用に抵抗がない人」にとっては、他の追随を許さないほど強力なカードです。

年会費永年無料でゴールドカードの特典を享受できる上に、継続特典10,000ポイントや最大20%のポイント還元など、お得な仕組みが満載です。

この記事が、あなたのカード選びの参考になれば幸いです。Oliveゴールドを賢く使いこなし、お得なキャッシュレスライフを手に入れてください。

Oliveの関連記事

Oliveゴールドの100万円修行完全ガイド|達成のコツや対象外の支払い方法などを解説!

Oliveゴールドにインビテーションは存在する?100万円修行なしで永年無料にする方法を解説

Oliveゴールドの空港ラウンジ特典を完全ガイド!使い方・対象空港・同伴者料金まで徹底解説!

Oliveのスマホ保険は本当に使える?補償内容から申請方法まで徹底解説

【併用者が解説】Oliveゴールドと三井住友カード ゴールド(NL)の8つの違いを徹底比較!

三井住友銀行のOliveとは?メリットや開設方法を紹介!お得なキャンペーンも実施中!

OliveでANAマイルは年間数万マイル貯まる!最大20%還元のVポイント活用術を解説!

【2025年最新】Oliveキャンペーン完全ガイド!見逃し厳禁のお得情報と攻略法を徹底解説

OliveのANAマイル還元率は?ANAカードとの併用や最大12%還元の活用術を解説!

OliveのANAマイル還元率は?ANAカードとの併用や最大12%還元の活用術を解説!  【12月最新まとめ】Oliveキャンペーンで最大43,500円相当のVポイント獲得手順を解説!

【12月最新まとめ】Oliveキャンペーンで最大43,500円相当のVポイント獲得手順を解説!  【12月最新】Oliveの紹介コードはどこで入手できる?紹介特典や使い方を解説!

【12月最新】Oliveの紹介コードはどこで入手できる?紹介特典や使い方を解説!